Ha destato molta attenzione tra gli addetti ai lavori la proposta sollevata nei giorni scorsi da Conftrasporto-Confcommercio per risolvere il problema della carenza di autisti. Secondo le due associazioni, occorrerebbe detassare le trasferte dei camionisti, in modo da consentire alle imprese del settore di offrire ai lavoratori stipendi più alti, facilitando allo stesso tempo la ricerca di giovani autisti sempre più difficili da trovare sul mercato.

Ovviamente – precisano Conftrasporto-Confcommercio – si tratterebbe solo della prima di una serie di proposte per «superare il gap con la concorrenza dei Paesi dell’Est, trovare soluzioni alla carenza di autisti, adeguare i regimi fiscali italiani a quelli europei».

Ma come funziona esattamente la tassazione sulle trasferte nel nostro Paese? Qual è la disciplina fiscale vigente? Facciamo un po’ di chiarezza su questo argomento, anche per sviscerare, per quanto più possibile, i dubbi e le perplessità sollevate dai tanti utenti che ci hanno scritto sulla nostra pagina facebook, chiedendo di fare il punto sulla situazione.

Partiamo dall’articolo 51 del T.U.I.R., più precisamente dal comma 5. È in questo articolo del Testo Unico delle Imposte sui Redditi che viene infatti disciplinato il regime fiscale da applicare alle indennità ed ai rimborsi spese percepiti per le trasferte dal lavoratore nell’ambito del rapporto di lavoro stesso.

Nell’articolo del T.U.I.R. il sistema di tassazione delle trasferte è configurato secondo 3 diversi metodi di rimborso al dipendente: il rimborso forfettario, il rimborso misto ed il rimborso analitico. Analizziamoli nel dettaglio.

Rimborso forfetario

Si tratta di una indennità di trasferta riconosciuta in maniera fissa al dipendente per ogni giorno di lavoro in trasferta (fuori dal comune dove ha sede contrattuale il proprio lavoro).

La norma prevede in particolare che «le indennità di trasferta percepite per le missioni al di fuori del territorio comunale concorrono alla formazione del reddito di lavoro dipendente per la parte eccedente 46,48 euro in Italia, elevate a 77,47 euro per le trasferte all’estero, al netto delle spese di viaggio».

Pertanto il reddito del lavoratore dipendente, o più precisamente l’imponibile fiscale in busta paga sul quale si calcolano le imposte sul reddito dovute, aumenta solo per i rimborsi superiori a 46,48 euro al giorno e per la parte eccedente (77,47 euro per le trasferte all’estero). Tale quota eccedente quindi sarà sottoposta ad imposizione fiscale.

Rimborso analitico

Con il metodo del rimborso analitico, tutte le spese sostenute dal dipendente nello svolgimento della propria prestazione lavorativa nel luogo in cui è stato inviato in trasferta sono dettagliate analiticamente e l’azienda provvede al totale rimborso delle spese sostenute sulla base della nota spesa presentata dal dipendente con allegati tutti i documenti giustificativi.

Il comma 5 dell’articolo del T.U.I.R. stabilisce che «in caso di rimborso analitico delle spese per trasferte o missioni fuori del territorio comunale non concorrono a formare il reddito i rimborsi di spese documentate relative al vitto, all’alloggio, al viaggio e al trasporto».

Quindi le spese di vitto, di alloggio e di viaggio (anche sotto forma di indennità chilometrica) sono tutte rimborsate dal datore di lavoro a piè di lista e non concorrono a formare il reddito imponibile del dipendente, qualsiasi sia l’ammontare del rimborso spese. Ovviamente nel caso del rimborso analitico il lavoratore non percepisce l’indennità di trasferta, la quale sarebbe assoggettata ad imposizione fiscale per la quota eccedente l’esenzione.

Il comma 5 stabilisce anche il trattamento delle altre spese, quelle diverse dal vitto, l’alloggio, il viaggio ed il trasporto (es. spese di parcheggio, spese telefoniche, mance ecc.), stabilendo che non concorrono a formare il reddito del dipendente anche «i rimborsi di altre spese, anche non documentabili, eventualmente sostenute dal dipendente, sempre in occasione di dette trasferte o missioni, fino all’importo massimo giornaliero di euro 15,49, elevate ad euro 25,82 per le trasferte all’estero».

Rimborso misto

La terza tipologia di rimborso, detta regime misto, prevede invece che sia riconosciuto, oltre all’indennità di trasferta (che però viene ridotta), anche un rimborso spese a piè di lista per vitto e alloggio, oppure in alternativa viene concesso al dipendente un alloggio o un vitto gratuito.

Ma di quanto è ridotta l’indennità di trasferta? Nel caso del rimborso spese sia di alloggio che di vitto è ridotta di due terzi, mentre nel caso del rimborso del solo vitto o del solo alloggio è ridotta di un terzo.

Nel dettaglio, quindi, con il rimborso misto abbiamo due tipi di esenzione:

– esenzione fino al limite di 30,99 euro giornalieri (riduzione di un terzo), elevato a 51,65 euro per le trasferte all’estero, nel caso di riconoscimento al dipendente dell’indennità di trasferta più il rimborso spese per il vitto oppure per l’alloggio;

– esenzione fino al limite di 15,49 euro giornalieri (riduzione di due terzi), elevato a 25,82 euro per le trasferte all’estero, nel caso di riconoscimento al dipendente dell’indennità di trasferta più il rimborso spese sia per il vitto che per l’alloggio.

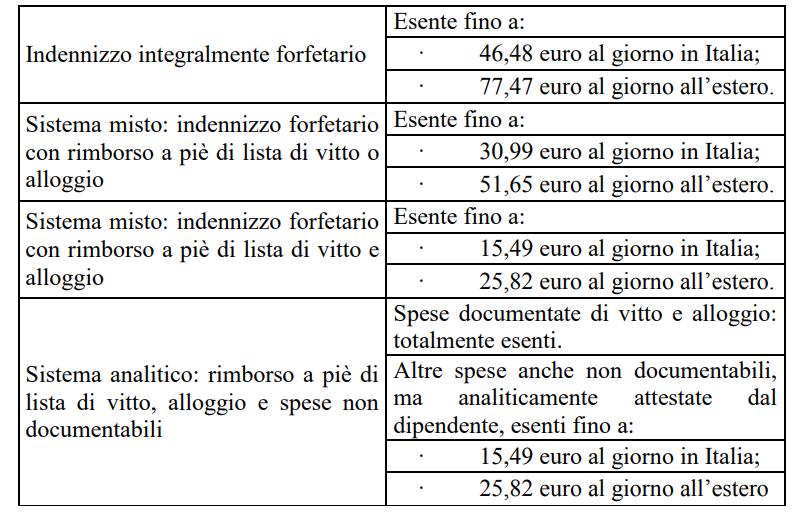

Tabella riassuntiva

Per concludere, ecco di seguito una sintesi sui trattamenti fiscali contributivi sopra descritti per i dipendenti in trasferta in Italia e all’estero.